相続税、という言葉をよく聞くけどどのくらいかかるのかと疑問に思ったことはないでしょうか。

そもそも大して相続するものがないから関係ない、と思っている人もいます。しかし、相続税に関する基礎控除額が引き下げられてからというもの、相続税を支払わなくてはならなくなった人数はかなり増加しています。

遺産の相続には遺言がある場合やない場合など、状況によっても変わってくるでしょう。

そもそも相続税って何?

そもそも、相続税とは何かをご存じでしょうか。相続税とは、亡くなった人の財産を引き継ぐときにかかる税金のことです。

とはいえ、遺産にはプラスの遺産やマイナスの遺産などがあり、中にはすぐに価値はわからないというものもあります。現金や保険だけであれば大して複雑なこともなく、すぐに対応できるでしょう。

しかし、貴金属や不動産など価値はあっても、すぐにいくらくらいするのかという評価額を査定することができないものもあるでしょう。そのため、現金はないけど土地家屋に価値がある、という場合には現金のみの場合よりも注意する必要があります。

贈与税との違い

相続税は亡くなった人の財産を受け継ぐときにかかる税金ですが、贈与税は生きている間に財産を譲り渡した場合にかかる税金です。

法定相続人とは?

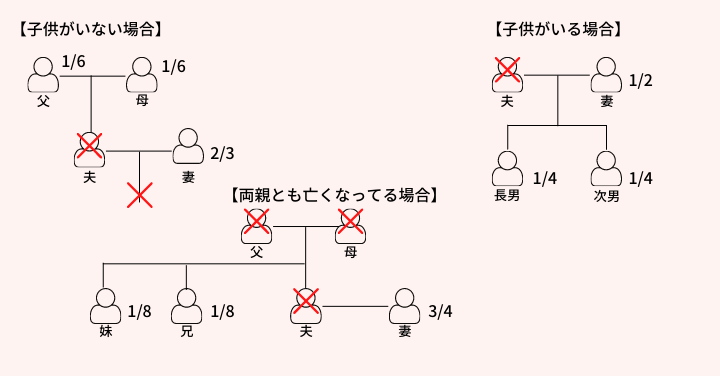

亡くなった人の財産を相続するのは、基本的には法律で定められた法定相続人になります。そのため、法律に従うことでよほどでない限りは相続でもめることはないでしょう。

法定相続人は、相続第1順位が配偶者とその子供です。養子縁組をしていれば、養子も実子と同じく相続が受けられます。もしも子供が死亡していた場合には、その子供、つまり亡くなった人の孫にあたる人物が死亡した子供が受け取る財産分を相続できます。

相続第2順位としては、直系尊属が当てはまります。配偶者はいても子供はいない、という場合には亡くなった人の父母や祖父母が相続する権利を得られるのです。両親や祖父母もいない場合には、兄弟姉妹や姪・甥などが法定相続人になります。

相続分は、配偶者と子供がいる場合には配偶者が財産の半分、子供が残りの半分を人数で均等に分配することになっています。

配偶者と直系尊属の場合には、配偶者が財産の3分の2を受け取り、残りを父母が相続するという具合に割合がきちんと定められています。

遺言がある場合

遺言書がある場合には、遺言書に従って相続を決定する必要があります。

もし自筆の遺言書が残されていた場合には、見つけた人が勝手に開封する、ということはしないようにしましょう。

自筆の遺言書の場合は、勝手に開封すると改ざんなどを疑われてトラブルになる可能性があるうえに過料を取られてしまうこともあるからです。

まずは家庭裁判所に持ち込み、正規の手続きを経たうえで開封してください。

遺言書は自筆だけでなく、公正証書遺言書というものがある場合もあります。これは、公正役場で原本が保管してあり、作成するときに第3者が立ち会って作成されるものなので中身の改ざんなどが疑われる心配がありません。

そのため、控えが見つかればその場で開封してもよく、なくても公正役場に行って内容を確認することができます。もしもきちんとした手続きを踏んで作成されたものであれば、遺言書に従って遺産を分配しましょう。

保険金を受け取る場合

遺される家族のために、死亡保険をかけている人も多いのではないでしょうか。そんな保険金も、金額によっては相続税が課税されます。

非課税限度額は、500万円に法定相続人の人数をかけた金額になり、その限度額を超過した金額に課税されます。そのため、保険を掛けるときには金額に気を付けておくことをおすすめします。

\生命保険の相続のポイントを記載している記事がありますので、ご参照ください/

相続税の計算方法を知っておこう

相続税の計算方法を事前に知っておくと、いざというときに困らないでしょう。

とはいえ、相続税の計算方法は、どの程度亡くなった人に近いかということや法定相続人の人数にもよるので気を付けてください。

基礎控除とは

実は、相続が発生したとしても税金がかからない場合があります。それが、基礎控除です。

相続するべき財産から、「3000万円+(600万円×法定相続人数)」という計算式で求められる基礎控除分の金額を引くことで課税されるべき財産がどのくらいなのかがわかります。

遺産総額は、受け継ぐべき財産の総額から借入金や葬儀費用などを引いたものになります。まずは遺産総額と、そこから引かれる基礎控除がいくらになるのかを計算しておくことが大切です。

・相続税の基礎控除

「3000万円+(600万円×法定相続人)」

・生命保険の非課税枠

「法定相続人×500万円」

遺産が現金や保険金の場合

遺産が現金や保険金だけであれば、特に問題なく計算できます。遺された財産がどのくらいあるのか、すぐにわかるでしょう。

遺産総額から基礎控除額を引いて残りがあれば、それに対して相続税が加算され、3000万円以下の場合は15%で控除額は50万円、5000万円以下であれば20%で控除額が200万円というように課税対象額が大きくなればなるほどパーセンテージが高くなり、同時に控除額も大きくなります。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1000万円以下 | 10% | ー |

| 3000万円以下 | 15% | 50万円 |

| 5000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1700万円 |

| 3億円以下 | 45% | 2700万円 |

| 6億円以下 | 50% | 4200万円 |

| 6億円超 | 55% | 7200万円 |

不動産の場合

不動産や有価証券の場合は、すぐに計算することはできません。税率などは現金や保険金を相続するのと同じですが、税金を計算するにしてもまずは評価額を知っておくことが重要です。

土地や有価証券、マンションなどにどの程度の価値があるのかを知っておかなければ、課税対象額がいくらになるのかもわかりません。また、「たいして価値がないから大丈夫だろう」と考えていても、実は土地の評価額はかなり高く相続税を払わなければならなくなった、ということもあるので注意しましょう。

実際に相談のあった事例で、近隣の開発が進んだため地価が思った以上に高騰し不動産だけで評価額6億円になったケースがあります。納税資金が足りず、不動産の売却など相続税対策が必要なこともあるので、早めに把握することと早めに対策することが重要となってきます。

※不動産の相続時の評価額の目安として、固定資産税納付書記載の評価額を参考にするとイメージしやすくなります。

\相続対策ができる不動産投資をコチラで紹介しています/

手続きを知っておこう

家族や親族が亡くなったら、遺産を相続するための手続きをしなくてはなりません。どのような手続きがあるのかを詳しく知っておきましょう。

まずは、戸籍などを調べて法定相続人がどのくらいいるのかを調べる必要があります。法定相続人の人数によってもらえる額や基礎控除分が変動するので、実際にいくらかかるのかをそのつど計算しておく必要があります。

どの程度の遺産が残っているのかを、詳しくそろえてください。。

例えば遺産を調べた時に残された現金などのプラスの遺産よりも、借入金などの債務、いわゆるマイナスの遺産が多いのであれば財産を相続したくないということもあるでしょう。その場合は、亡くなってから3か月以内に相続放棄手続きをする必要があります。

相続放棄の手続きをすれば、現金や土地家屋を受け取ることはできなくなりますが、同時に亡くなった人が作ってしまった借金などは返す必要がなくなります。

相続するか放棄するかを決めた後には、遺言書を探しましょう。遺言書にかかれていることは基本的には守らなければならないですが、法定相続人であるのに遺言書に名前がないから財産を受け継ぐことはできない、ということはありません。

受け継げる遺産は少なくはなりますが、法律できちんと定められた相続人も遺産を相続できるようになっています。

これを遺留分と言います。遺留分については”相続の遺留分ってなに?相続対策に外せない遺留分をFPが解説”の記事を参照してください。

戸籍などを調べて、正確な法定相続人を把握しておきましょう。司法書士や行政書士に依頼するとスムーズに取付することが可能です。

箇条書きでいいので相続財産を書き出しましょう。現金預金、有価証券はもちろん不動産や高額な動産、生命保険証書など、書き出すことで話し合いもスムーズに進みます。

税金の正確な試算となると税理士の分野になります。特に不動産の評価額などは複雑になってきますので、専門家に依頼するのが間違いありません。ただし、一般の人が税理士を知っているケースは少なく、FPや相続相談の専門家、行政の無料相談などを利用しましょう。

負の資産の方が大きく、相続したくない場合は「相続放棄」の手続きが必要になります。司法書士に相談するのがいいでしょう。注意点として「3ヶ月以内」ではなく「相続を知った日から3ヶ月以内」ということです。

法定相続人間で相続財産の分割協議を進めます。遺言書があれば遺言書に沿って分割協議するか、話し合いのもと分割協議する必要があります。

納税の期限は相続を知った日から10ヶ月以内となっております。それまでに分割協議を完了しておく必要があるので注意しておいてください。

遺産相続にかかる費用は?

戸籍の取得や、土地家屋があるなら名義変更などに料金がかかります。そこまで大きな金額ではありませんが、費用が掛かることは知っておきましょう。

そのほかにも必要な費用があった場合には、きちんと領収書を取ってきておくこともおすすめします。また、遺産相続分から葬儀代金を引いた金額が遺産の総額となるので、葬儀にかかった費用は必ず領収書などを残しておくようにしてください。

確定申告は必要?

基本的に、相続税の申告をするので確定申告は必要がありません。確定申告の際に納税しなくてはならないのは所得税ですが、相続の際にすでに相続税を支払うことになるために確定申告をすると二重での課税になってしまうからです。

そのため相続した財産は確定申告には必要がなく、「相続税を計算したときに基礎控除よりも金額が下回ったので税金を払わなくていい」という人も、やはり相続分を所得として申告する必要はありません。

ただし例外もあり、亡くなった人が本来所得税に対して確定申告をしなければならなかった、というときには相続人が変わって確定申告をする必要があります。

また、死亡保険金がある場合には、保険内容をよく確認しましょう。

まとめ

相続税がかかったらどうしよう、そんな不安を解消するためにも事前に相続が必要な場合はどうすればいいのかを知っておくことが大切です。

また、遺産を残す人も、事前に生前贈与をしておいたり使わない預貯金は保険に回したりするなどで、相続税に対する対策を取っておくことも重要ではないでしょうか。

そのほか、遺言書を作成しておくことで、後々のトラブルを回避することもできます。

遺言書を作成する場合には自分でだれにも内緒で書くのではなく、きちんと公の場で認められるように公正証書にしておきましょう。

相続税の計算は、簡単なようでいてかなり複雑です。「ちょっとかじってみた」という程度ではわからないことも多く、間違ってしまうことがあります。さらに、不動産などのすぐに評価額がわからないもの、美術品などがあるなら難易度は跳ね上がります。そのようなときには、ぜひ相続の専門家や税理士などの士業に依頼しましょう。

コメント