銀行にお金を置いておいても増えない・・・

超低金利の時代、かなりの方が実感していると思います。

また、そもそも銀行がお金を増やす金融機関であるという認識がない方も多いのではないでしょうか?

今回の記事ではお金を増やしたい人が最初に知っておく基本中の基本を分かりやすく解説します。

お金を増やさないとヤバい理由

とは言え、「お金を増やす」って聞くと

- お金を増やしたいけどギャンブルは怖くてしたくない

- リスクの高いことはできればやりたくない

- 仕事で得るお金は綺麗だけど運用で増やすってズルしたような気がしてしまう

- 不労所得で将来楽をしたい

- なんだか難しそう

いろんなイメージはあるかと思いますが、では銀行に預ける預貯金やタンス預金などは安全なのでしょうか?

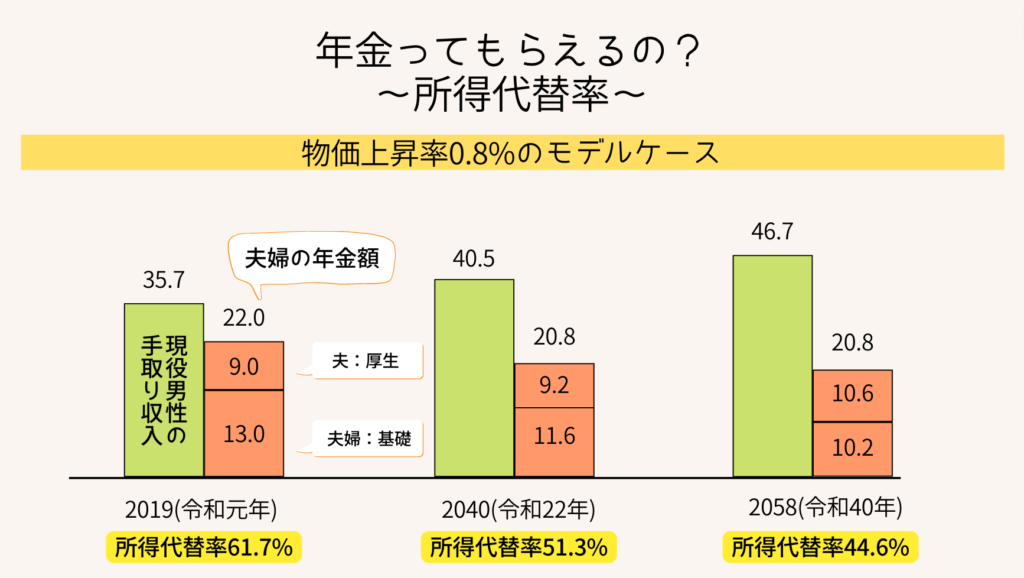

上記グラフは今後物価上昇したときに(基本的に経済成長するために物価を上げるための施策は実行される)、賃金の水準と年金の水準を表したものです。

参考資料:2019(令和元)年財政検証結果レポート

グラフを見てわかるように2019年は平均手取り収入ともらえる年金に大きな差はないのですが、ちょっとずつ物価上昇していくと2040年時点で約半分。もらえる年金の実額も22万円から20.8万円に減ってしまっています。

これってどういうことかと言うと、

「払うものは増え続けてもらうものは減っていく」と言うことです。

物価上昇や賃金の水準に対して年金の水準は追いつかないということになります。

もっとかんたんに言うと、

老後の生活は今のまま何もしないと普通の生活すら厳しくなると言うことになります。

今の状況だけで考えても物価は上がってるのに賃金は上がらない、住宅ローンなどの長期金利は上げるって言ってるのに銀行金利は上がらない、終身雇用も崩壊しつつある中インボイス制度で副業などの個人事業主を減らそうとしてる(?)

そんな先行き不透明な環境でもなお、何もしないと言う選択肢があるのでしょうか?

投資や資産運用って聞くとお金持ちのやること、お金に余裕がある人がやることってイメージを持ってる人も少なくないと思います。

これから資産をつくっていく世代は特に、お金が少ないからこそ投資や資産運用をしなければ普通の生活を守れないということを念頭に置いておいてほしいと願っています。

お金に対する間違った認識や先入観を正しい方向へ導くため普段セミナーを通じて伝えています。

無料で開催しているので、興味がある人はスケジュールをチェックしてみてください。

初心者がお金を増やすための選択肢

では、具体的に投資や資産運用するといっても今まで経験がないことなので、何から始めればいいのかわからないと思います。

すでに投資や資産運用している方は今の自身がどうなのか、答え合わせのように読んでいただけると嬉しいです。

まず最初に、全段でお話ししたように投資や資産運用はお金持ちがやることだとイメージしてる方も一定数いらっしゃるかと思いますので、「投資」と「資産運用」と「資産形成」の相違点をかんたんに説明します。

- 投資とは・・・

-

利益を獲得するため投資先の成長を見込んで、事業や金融商品にお金を投じることです。

例えば、自己投資・設備投資・子供への教育の投資なども「投資」に該当します。 - 資産運用とは・・・

-

自分の持っているお金を預貯金や株式、債券、投資信託といった金融商品に配分し、効率的に手持ち資産を増やしていく手段のことです。どちらかというとすでに資産を持っている人が行うイメージがあるかと思います。

- 資産形成とは・・・

-

資産が全くない状態から資産を築いていくことを意味しており、将来の不安を軽減するために早い段階から無理のない範囲で資金準備を始めることをいいます。

今まであなたが思っていた通りのないようだったでしょうか?

もし、違っていたなら今回の記事を読むだけでも大きな変化があるかもしれませんね。

初心者がお金を増やす行動をするにあたり、基本はリスクの少ない金融商品からおすすめします。

何よりも経験してみる、触れてみることが重要です。

これを初心者のうちからFXや株式投資など、ましてや暗号資産のようなリスクの高い金融商品に手を出してしまうと資産を減らしてしまう可能性が高くなります。

もちろんビギナーズラックで増えることもあるかとが思いますが、逆にその方が危険な気がしますね。

では、リスクの少ない考え方は何かというと「資産形成する」意識です。

コツコツ積み上げて資産を育てていくイメージですね。

代表的なのは「つみたてNISA」と「iDeCo」になります。

このキーワードは聞いたことある方多いでしょう。もし聞いたことないという方は今回勉強するきっかけにしてください。

それも大きな一歩となります。

つみたてNISAとiDeCoの説明はここでは長くなってしまうので、時間ある時に下記の記事を参照下さい。

※NISAに関しては2024年1月大きな改定があるため参考程度に一読ください。

初心者が資産形成を始めるまでの6ステップ

それでは初心者が資産形成するにあたり具体的にどのようなステップで進めればいいのか解説します。

一例ではありますが、ぜひ参考にしてください。

<資産形成スタートまでのステップ>

何を始めるにも目標は大事になります。

遠い将来はざっくりとでいいので、例えば「65歳時点で老後資金5000万円貯める」とかでもいいです。

近い将来に関しては子供の教育資金や住宅資金、自家用車の購入、家族旅行など自分の目安でピックアップしてOKです。ライフプランみたいな詳細なプランができればいいのですが、最初からハードル上げると始める前から息切れしてしまいます。

収支の適正化というと難しく考えてしまうかもしれませんが、要は無駄な支出を削減することです。

日々の生活費を削ろうとすると苦労の割に効果が薄かったりと継続することが難しくなるので、まずは固定費を削減することから始めましょう。

代表的なのは「生命保険」「通信費」「住宅ローン」になります。

見直しするのにひと手間もふた手間もかかる可能性ありますが、一回やってしまえば効果は一生涯続きます。

また、サブスクサービスの見直しも小さい金額ですがやってみると効果があります。

毎月課金されてるアプリなどで今は使ってないものとかないですか?

アメリカでは1世帯あたりの平均サブスクサービス加入数が24個、そのうち毎月利用しているサービスは4個〜7個らいしです。

そういった小さな金額だからこそ見逃している無駄を省きましょう!

資産形成する上で効果的なつみたてNISAを始めるには、証券会社に口座を開設する必要があります。

同時にNISAの届出もできますので忘れずにやっておきましょう。

NISAは1人1口座しか持てないので注意が必要です。あとから証券会社を変えることも可能ですが少し面倒な手続きが必要になります。

口座開設とNISAの手続きが完了したら投資先の銘柄を選定します。

証券会社によって取扱銘柄に違いはありますが、自分のリスク許容度や目的目標達成に向けた運用方針に合う銘柄を千滴するといいと思います。

弊社で口座開設した場合は、銘柄選定のアドバイスや運用開始後のフォロー、目標達成に向けた見直しなどのアドバイスも行っています。

ある程度月数が経ってくると少しずつ運用結果によっての動きが出てくると思います。

長期の資産形成の場合、短期間で増えた減ったは一切気にしなくていいです。

初めて投資した銘柄がどのような値動きをしているのか?どんな経済情勢やニュースで反応したかを観察してみてください。プロのように細かく分析するとかではなく、肌感でこんな感じなんだなぁくらいの感想程度で問題ないです。

やってみて分かることは大いにあるかと思いますので、その上で情報を取捨選択してみてください。

余裕があれば他の長期積立投資も触れてみてください。それぞれどのようなメリットデメリットがあるのか?

特徴も含めて把握できるといいですね。

自分に合った運用かどうかを答え合わせしてみると徐々に怖さも無くなって将来が楽しみになってくるはずです。

まとめ

今回の記事は、あくまでも初心者が安全にリスクを抑えて経験してみる、ということを前提にお話ししました。

これだけで目標達成できるなら何も問題はないのですが、どうしても収入が少なくて難しいとか支払いがあるために今は厳しいとか事情はあると思います。

まずは無理なく始めること

例えばネット証券であれば100円から始められる積立投資も存在します。

無理だとか難しいとか先入観でブロックするのではなく、どうやったらできるだろうか?と考えることが大切です。

僕が普段開催している無料セミナーでは、お金に対する心構えをしっかりと教えています。

心構えが身に付いていればその先の資産形成に大きなアドバンテージとなります。

定期的に開催しているので機会がありましたら一度参加してみてください。

オンライン開催なので手軽に参加できます。

コメント